1. Программа рефинансирования ипотечных жилищных займов (ипотечных займов) реализуется уже 5 лет. Скольким заемщикам она помогла сохранить жилье?

С момента реализации Программу рефинансирования ипотечных жилищных займов (ипотечных займов) (далее – Программа) на рефинансирование одобрен 37 501 заем, рефинансированы 35 144 займа на сумму 233,5 млрд. тенге. До конца срока реализации Программы дополнительно планируется охватить Программой порядка 18 тыс. займов. Необходимо отметить, что на момент реализации Программы 82% ипотечных займов, выданных в период с 2004 по 2009 годы, а также практически 100% валютных ипотечных займов, выданных до 1 января 2016 года, являлись проблемными, и граждане находились под угрозой потери жилья. Благодаря принятым мерам доля проблемных займов в ипотечном портфеле банков была снижена с 30% до 7%.

2. Сколько проблемных заемщиков охвачено по первым двум направлениям Программы и на какую сумму?

По состоянию на 01.09.2020г. в рамках Программы было рефинансировано 27 258 займов, полученных в период с 2004 по 2009 годы, на сумму 163,4 млрд. тенге и 7 886 займов, полученных в иностранной валюте, на сумму 60,1 млрд. тенге.

Займы в иностранной валюте были рефинансированы в тенге по курсу Национального Банка Казахстана на 18 августа 2015 года. Ставка вознаграждения по займам, выданным в период с 2004 по 2009 годы, а также по валютным ипотечным займам социально уязвимых граждан была снижена до 3%. Прощена задолженность заемщиков по вознаграждению, неустойке (пене), штрафам и комиссиям на сумму более 190 млрд.тенге. Данные меры позволили снизить долговую нагрузку заемщиков более чем в два раза.

3. Подпадают ли под Программу ипотечные заемщики, займы которых выданы до 2004 года или после 2009 года и обеспеченные единственным жильем?

По условиям Программы предусмотрено рефинансирование займов, выданных в период с 2004 по 2009 годы, а также займов, выданных в иностранной валюте до 1 января 2016 года. Для определения соответствия займа условиям Программы заемщику необходимо обратиться в свой банк-кредитор.

4. Когда, наконец, ипотека в иностранной валюте сведется к нулю? Сколько нерефинансированных валютных займов осталось по второму направлению Программы?

С целью рефинансирования займов, выданных в иностранной валюте, на законодательном уровне банкам дано право на проведение односторонней конвертации валютных ипотечных займов в тенге по курсу Национального Банка Казахстана на 18 августа 2015 года. Дополнительно конвертации подлежат 2 789 валютных ипотечных займов с задолженностью по основному долгу на 72,5 млрд. тенге. Срок рефинансирования валютных ипотечных займов истекает 31 декабря 2020 года.

5. С чем связана низкая скорость освоения средств, выделенных на реализацию Программы, в этом году?

Введенные в республике режим чрезвычайного положения и ограничительные меры в связи с пандемией COVID–19 значительно повлияли на темпы подачи заемщиками заявлений на рефинансирование займов по Программе и рассмотрение их банками. Более 80% сотрудников в период ЧП и карантина работали удаленно, а заемщики в связи с ограничениями на передвижение, изменением графика и режима работы организаций, не имели возможность предоставить в банк заявления и необходимые документы на получение помощи в рамках Программы.

В настоящее время Агентство совместно с банками проводит активную работу по охвату Программой максимального количества заемщиков.

6. Когда истекают сроки рассмотрения заявления от заемщиков по всем направлениям Программы?

В связи с освоением выделенных средств рефинансирование займов 2004 - 2009 годов осуществляется банками до 2035 года за счет средств, поступающих от погашения ранее рефинансированных займов (револьверный механизм). Рефинансирование/конвертация валютных ипотечных займов, выданных до 1 января 2016 года, осуществляется до 31 декабря 2020 года. Срок оказания дополнительной помощи заемщикам из категории СУСН и возврата жилья с баланса завершается 1 июля 2021 года. Убедительная просьба заемщикам обратиться в свой банк-кредитор с заявлением на рефинансирование займов.

Список банков можно найти в тексте Постановления Правления Национального Банка Республики Казахстан от 21 сентября 2020 года №114 «О внесении изменений и дополнений в постановление Правления Национального Банка Республики Казахстан от 24 апреля 2015 года № 69 «Об утверждении Программы рефинансирования ипотечных жилищных займов (ипотечных займов)» по ссылке www.nationalbank.kz

С контактами сотрудников банков, осуществляющих разъяснение условий Программы рефинансирования, а также с перечнем необходимых документов, можно ознакомиться по ссылкам finreg.kz.

7. Какая категория заемщиков может рассчитывать на дополнительные меры помощи по третьему направлению Программы? На какие конкретные "послабления" они могут рассчитывать?

На оказание дополнительной помощи в рамках Раздела 2-1 Программы могут рассчитывать ипотечные заемщики, относящиеся к категории СУСН и займы которых ранее были рефинансированы в рамках Программы. Банкам предоставлено право на основе анализа финансового и социального положений заемщика применять дополнительные механизмы облегчения долговой нагрузки в виде уменьшения основного долга, установления льготных графиков с сохранением дохода заемщика не ниже прожиточного минимума.

С целью возврата в собственность заемщика единственного жилья, числящегося на балансе банка, финансовым институтам предоставляется право осуществить финансирование заемщика по ставке вознаграждения 3% годовых, либо передать ему жилище в аренду с возможностью последующего выкупа.

8. Какие основные поправки, предлагаемые заемщиками и общественными организациями, были приняты? Как помогут данные поправки помочь ипотечным заемщикам?

Национальным Банком Казахстана совместно Агентством РК по регулированию и развитию финансового рынка были проанализированы обращения граждан и предложения общественных объединений, на основании которых постановлением Правления Национального Банка от 21 сентября 2020 года №114 в Программу внесены поправки, предусматривающие:

-

рефинансирование займов гражданами с отдельными видами социально значимых заболеваний;

-

применение условий Программы, предусмотренные для СУСН, на займы в которых созаемщик, залогодатель, гарант, являющиеся супругом (супругой) или близким родственником заемщика, имеет статус СУСН;

-

дополнительное снижение долговой нагрузки заемщиков, получивших статус СУСН после рефинансирования займа;

-

предоставление возможности повторного рефинансирования по Программе займов, по которым задолженность взыскана в пользу банка путем совершения нотариусом исполнительной надписи, с освобождением заемщиков, относящихся к СУСН, от уплаты задолженности по государственной пошлине.

-

возврат заемщикам в собственность единственного жилья, которое перешло на баланс АО «Банк Астаны» и АО «БТА Банк», а также жилья, переданного банками в организации по управлению сомнительными активами.

В рамках данных поправок предусмотрены дополнительные меры, направленные на усиление роли Комиссий по рассмотрению жалоб заемщиков на отказы банков в рефинансировании займов, а также на конвертацию банками валютных ипотечных займов в тенге в рамках улучшающих условий в одностороннем порядке. По предварительным оценкам, поправки позволят дополнительно охватить Программой порядка 5 тыс. заемщиков.

9. С какими видами социально значимых заболеваний заемщики могут рассчитывать на улучшающие условия по Программе?

Условия Программы, предусмотренные для СУСН, распространяются также на лиц, имеющих следующие виды заболеваний:

-

ВИЧ-инфекция при наличии инвалидности 3 группы;

-

туберкулезный менингит, туберкулез костей и суставов (позвоночника и таза), генерализованный туберкулез, широкий лекарственно-устойчивый туберкулез, легочный туберкулез с бактериовыделением, вместе с тем, наблюдающиеся в группе 1Г и получающие симптоматическое лечение;

-

злокачественные образования вне зависимости наличия группы инвалидности;

-

системные поражения соединительной ткани при наличии инвалидности 3 группы;

-

демиелинизирующие болезни центральной нервной системы при наличии инвалидности 3 группы.

10. Учтены ли выплаты по договорам займа и если да, то может можно было получить в 2016 году и попасть в Программу, не выплачивая по займу?

По условиям Программы предусмотрено рефинансирование займов, выданных в национальной валюте в период с 2004 по 2009 годы, а также займы, выданные в иностранной валюте до 1 января 2016 года. Данная категория займов в наибольшей степени пострадала от последствий мирового кризиса и корректировок национальной валюты. Таким образом, займы, полученные заемщиками в 2016 году и позже, не подлежат рефинансированию по условиям Программы рефинансирования ипотечных займов.

11. Когда будут приняты постановления в отношении помощи тенговым заемщикам СУСН с 2010 года?

По условиям Программы предусмотрено рефинансирование займов, выданных в период с 2004 по 2009 годы, а также займов, выданных в иностранной валюте до 01 января 2016 года. Данная категория займов в наибольшей степени пострадала от последствий мирового кризиса и корректировок национальной валюты. Вопрос включения в Программу ипотечных займов, полученных заемщиками после 2009 года, требует дополнительной проработки.

Если Вы имеете затруднения с исполнением своих обязательств перед банком, согласно законодательству Республики Казахстан, Вы вправе обратиться в банк-кредитор для рассмотрения вопроса реструктуризации займа по внутренним программам банка. В случае отказа банком в реструктуризации займа, Вы вправе обратиться в Агентство по регулированию и развитию финансового рынка в письменной форме по адресу А15С9Т5, г.Алматы, мкр-н Коктем-3, д.21, тел +7-727-2619-200; по электронной почте tal@finreg.kz, info@finreg.kz., в управление региональных представителей Агентства по территориальной принадлежности (https://finreg.kz/?docid=197&switch=russian).

12. Я являюсь ипотечным заемщиком, но не отношусь к категории СУСН. Однако к данной категории относится мой созаемщик – супруга, инвалид 2 группы. Могу ли я рассчитывать на улучшающие условия по Программе?

Согласно принятым Правлением Национального Банка Казахстана изменениям и дополнениям в Программу рефинансирования ипотечных жилищных займов (ипотечных займов) от 21 сентября 2020 года, улучшающие условия Программы также распространяются на займы, в которых созаемщик, залогодатель, гарант, являющиеся супругом (супругой) или близким родственником заемщика, имеют статус СУСН. В этой связи рекомендуем Вам обратиться в свой банк с соответствующим заявлением.

13. Ранее я уже рефинансировал свой валютный заём, за что благодарен государству, и на тот момент условия по займу значительно улучшились. Однако недавно я попал в аварию, в результате которой стал инвалидом 2 группы. Могу ли я рассчитывать на улучшающие условия по Программе?

Согласно принятым Правлением Национального Банка Казахстана изменениям и дополнениям в Программу рефинансирования ипотечных жилищных займов (ипотечных займов) от 21 сентября 2020 года, улучшающие условия Программы, предусматривающие снижение долговой нагрузки, также распространяются на займы заемщиков, получивших статус СУСН после рефинансирования займа. В этой связи рекомендуем Вам обратиться в свой банк с соответствующим заявлением.

14. Мою квартиру банк забрал на свой баланс. Я слышал, что появилась возможность вернуть ее по условиям Программы. Каким критериям я должен соответствовать?

В соответствии с поправками, допускается возврат в собственность жилья для граждан, чье единственное жилье числится на балансе банков/организаций по управлению сомнительными активами и ипотечных организаций, являющихся участниками Программы, и не реализовано третьим лицам. Жилище передается в собственность в случае, если у заемщика/залогодателя и его супруги (супруга) по состоянию на 1 января 2020 года отсутствует на праве собственности жилище на территории Республики Казахстан. передача жилища может быть осуществлена путем финансирования бывшего собственника либо передачи банком жилища в аренду с последующим выкупом. Стоимость одной единицы жилья, подлежащей выкупу, не должна превышать 50 (пятьдесят миллионов) тенге. Срок аренды и договора займа составляет не более 30 лет. Для определения возможности передачи жилья в собственность рекомендуем Вам обратиться в свой банк с соответствующим заявлением.

15. Я мать-одиночка. Воспитываю двух детей-инвалидов. Может ли банк учитывать государственные пособия на них при расчете долговой нагрузки в рамках третьей части Программы? Правомерно ли это?

Согласно внесенным Постановлением Правления Национального Банка РК от 21 сентября 2020 года № 114 поправкам в Программу, при определении платежеспособности заемщика в рамках оказания дополнительной помощи доходы заемщика в виде пособия и социальных выплаты из Государственного фонда социального страхования, а также алименты не учитываются.

16. Я пенсионер, раньше работал учителем. Мой сын, который живет отдельно, в прошлом году уехал на заработки в Южную Корею. Я обратился в свой банк с заявлением на снижение долга в рамках предусмотренных по Программе для СУСН мер. При расчете долговой нагрузки банк потребовал предоставить сведения о его заработке для их учета. Правомерно ли это?

Согласно внесенным Постановлением Правления Национального Банка РК от 21 сентября 2020 года № 114 поправкам в Программу, при определении платежеспособности заемщика в рамках оказания дополнительной помощи доходы третьих лиц банками не учитываются.

17. Говорят, что для того, чтобы банк рефинансировал твой заем по условиям Программы и предоставил улучшающие условия, необходимо обязательно вступить в какую-нибудь общественную организацию. Так ли это?

Согласно условиям Программы, любой заемщик, соответствующий критериям Программы, может самостоятельно подать заявление на рефиансирование и улучшение условий займа в свою финансовую организацию.

18. Где можно найти список участников Программы. И куда обращаться, если я подхожу по критериям, но мне отказали в рефинансировании займа?

Список банков можно найти в тексте Постановления Правления Национального Банка от 21 сентября 2020 года №114 О внесении изменений и дополнений в постановление Правления Национального Банка Республики Казахстан от 24 апреля 2015 года № 69 «Об утверждении Программы рефинансирования ипотечных жилищных займов (ипотечных займов)» по ссылке https://www.nationalbank.kz/ru/npa/zashchita-prav-potrebiteley-finansovyh-uslug-

Жалобы заемщиков на отказы в рефинансировании займов по Программе рассматриваются специальной комиссией по рассмотрению жалоб заемщиков касательно полученных отказов в рефинансировании ипотечного жилищного займа/ипотечного займа, которые функционирует в каждом регионе Казахстана при акиматах. С адресами комиссий можно ознакомиться на сайте Агентства по ссылке https://finreg.kz/?docid=1552&switch=russian

В случае, если у вас возникли вопросы по Программе или претензии к финансовым организациям, Вы можете направлять свои обращения:

1) В письменной форме по адресу А15С9Т5, г.Алматы, мкр-н Коктем-3, д.21, тел +7-727-2619-200;

2) По электронной почте: tal@finreg.kz, info@finreg.kz;

3) В Управления региональных представителей Агентства по территориальной принадлежности (https://finreg.kz/?docid=197&switch=russian).

19. Проводит ли Агентство личный прием граждан, где я могу получить персональную консультацию?

Граждане могут записаться на личный прием в Общественную приемную при Агентстве (с 10:00-13:00 часов), по адресу г. Алматы, ул. Панфилова, 98. Прием осуществляет Директор Департамента по защите прав потребителей финансовых услуг А. Терентьев.

Для записи необходимо предварительно направить на электронный адрес Yermek.Utemisov@finreg.kz следующие данные: ФИО, ИИН, контактные данные, полное наименование финансовой организации, краткое описание обращения и обязательно указать тему «Запись на прием».

Также для удобства граждан с 26 марта 2020 года в Агентстве функционирует горячая линия по вопросам защиты прав потребителей финансовых услуг. Телефон горячей линии Агентства: +7 (727) 2788 122, 2788 144. График работы: понедельник-пятница с 9.00 до 17.00 часов.

С целью оперативного взаимодействия с финансовым регулятором можно воспользоваться мобильным приложением «Fingramota Online». Посредством данного мессенджера в режиме 24/7 граждане могут задать вопросы, касающиеся нарушения их прав как потребителей финансовых услуг, условий использования финансовых продуктов, сообщать о случаях финансового мошенничества и сомнительных организациях, в чьей деятельности усматриваются признаки финансовых пирамид, и другое.

20. Возможно ли рефинансирование займа с наличием судебного акта посредством выдачи банком нового займа без заключения мирового соглашения?

Согласно подпункту 7) пункта 17 Главы 8 Программы рефинансирования ипотечных жилищных займов/ипотечных займов, утвержденной постановлением Правления Национального Банка Республики Казахстан от 24.04.2015г. №69 (с учетом изменений от 27.03.2018г. №59) (далее – Программы), рефинансирование осуществляется посредством:

- выдачи банком, АО «ИО «Казахстанская ипотечная компания» (далее – КИК) нового займа для погашения действующего займа;

- изменения банком, КИК, организацией, осуществлявшей отдельные виды банковских операций условий займа с целью приведения его в соответствие с условиями Программы;

- заключения мирового соглашения в соответствии с законодательством Республики Казахстан при наличии судебного акта, вступившего в законную силу;

- частичного досрочного погашения/прощения на сумму курсовой разницы валютных займов, рефинансированных в рамках Программы по официальному курсу Национального Банка Казахстана на дату рефинансирования, а также займов, рефинансированных по внутренним программам банка, КИК, Организации.

Мировое соглашение заключается на условиях, предусмотренных данным пунктом.

Согласно пунктам 9 и 10 статьи 34 Закона РК «О банках и банковской деятельности в Республике Казахстан», органом, осуществляющим внутреннюю кредитную политику, является кредитный комитет банка.

Правила о внутренней кредитной политике разрабатываются в целях снижения риска при осуществлении банковских заемных операций и в том числе определяют условия предоставления кредитов физическим и юридическим лицам.

В связи с вышеизложенным способ рефинансирования займа в рамках Программы определяется банком, КИК, Организацией самостоятельно в соответствии с внутренней кредитной политикой с учетом требований законодательства РК.

21. Можно ли при рефинансировании либо после рефинансирования займа по условиям Программы осуществить перевод долга на третьих лиц путем заключения соглашения о переводе долга?

Согласно условиям Программы, рефинансирование займа осуществляется на основании заявления заемщика (одного из созаемщиков).

При соответствии займа/заемщика условиям Программы по заявлению заемщика/созаемщика/залогодателя/гаранта уполномоченный орган банка, КИК, Организации вправе рефинансировать заем на третьих лиц при наличии соглашения о переводе долга, заключенного в соответствии с требованиями действующего законодательства.

В соответствии с пунктами 1 и 3 статьи 348 Гражданского кодекса РК (далее – ГК РК) перевод должником своего долга на другое лицо допускается лишь с согласия кредитора. К форме перевода долга соответственно применяются правила, содержащиеся в пунктах 1 и 2 статьи 346 ГК РК.

Согласно пункту 1 статьи 346 ГК РК, уступка требования, основанного на сделке, совершенной в письменной (простой или нотариальной) форме, должна быть совершена в соответствующей письменной форме.

Таким образом, соглашение о переводе долга должно быть заключено между заемщиком и третьим лицом в письменной форме, на которого переводится долг заемщика.

22. Подлежит ли рефинансированию в соответствии с Разделом 2 Программы валютный ипотечный заем, рефинансированный после 18 августа 2015 года в тенге на третье лицо, в том числе на наследника?

Согласно пункту 17 Главы 8 Программы, рефинансированию подлежит:

1) ипотечный жилищный заем (ипотечный заем), полученный заемщиком в банке, полученный/обслуживающийся в КИК, Организации, в иностранной валюте до 1 января 2016 года, который на момент подачи заявления о рефинансировании займа обслуживается в иностранной валюте;

2) ипотечный жилищный заем (ипотечный заем), выданный в иностранной валюте до 1 января 2016 года, который был рефинансирован в национальную валюту в рамках Главы 4 Раздела 1 Программы по официальному курсу Национального Банка на дату рефинансирования, после 18 августа 2015 года;

3) ипотечный жилищный заем (ипотечный заем), выданный в иностранной валюте до 1 января 2016 года, который был рефинансирован в национальную валюту по внутренним программам банка, КИК, Организации после 18 августа 2015 года;

4) ипотечный жилищный заем (ипотечный заем), выданный в иностранной валюте до 1 января 2016 года, по которому вынесен судебный акт.

Учитывая, что валютный ипотечный заем, полученный заемщиком до 1 января 2016 года, рефинансирован после 18 августа 2015 года в тенге на третье лицо, в том числе с заменой залогодателя, заем не подлежит рефинансированию в рамках Раздела 2 Программы, при этом, учитывая социальную направленность Программы и в целях сохранения предмета залога (в случае если имущество принадлежало им на праве общей собственности), то третьи лица (созаемщик/гарант/залогодатель, а также супруг (супруга) заемщика, а также близкие родственники заемщика, определенные в Кодексе Республики Казахстан «О браке (супружестве) и семье») вправе обратиться в Комиссию по рассмотрению жалоб заемщиков на отказы банка, КИК, Организации в рефинансировании ипотечного жилищного займа (ипотечного займа).

Решение Комиссии о рефинансировании ипотечного жилищного займа (ипотечного займа) подлежит исполнению банком, Организацией. Исполнение решения Комиссии о рефинансировании ипотечного жилищного займа (ипотечного займа) не является нецелевым использованием Суммы компенсации.

23. Подлежит ли рефинансированию валютный ипотечный заем в случае, если залогодателем является юридическое лицо (за исключением индивидуальных предпринимателей)?

Поскольку условия Программы не содержат требований для залогодателей, то такие займы подлежат рефинансированию в рамках Программы.

24. Подлежит ли рефинансированию валютный заем, который первоначально был обеспечен движимым имуществом, но в последующем в обеспечение было принято недвижимое имущество?

Согласно подпункту 8) пункта 17 Главы 8 Программы, рефинансированию подлежат займы, обеспеченные залогом в виде недвижимого имущества, доли в незавершенном строительством жилом здании (квартира), приобретенные заемщиком (залогодателем) по договору о долевом участии в строительстве.

Условия Программы не содержит требование к первоначальному обеспечению займа, однако, учитывая социальную направленность Программы, заем на 01.01.2018 года должен быть полностью обеспечен залогом в виде недвижимого имущества, доли в незавершенном строительством жилом здании (квартиры), приобретенной заемщиком (залогодателем) по договору о долевом участии в строительстве.

25. Является ли решение Комиссии по рассмотрению жалоб заемщиков на отказы банка, КИК, Организации в рефинансировании ипотечного жилищного займа (ипотечного займа) о рефинансировании займа в рамках Программы обязательным для исполнения банком, КИК, Организацией?

Согласно условиям Программы, решение Комиссии о рефинансировании ипотечного займа в рамках Раздела 1 и 2 Программы подлежит исполнению банкам, КИК, Организацией. При этом исполнение решения Комиссии не является нецелевым использованием выделенных средств, тем самым банк, КИК, Организация освобождаются от уплаты штрафа.

26. Подлежит ли рефинансированию валютный заем в рамках Раздела 2 Программы при наличии у заемщика и (или) его супруги (супруга) на праве собственности кроме жилья, находящегося в залоге, дополнительной недвижимости?

Согласно условиям Программы, при рефинансировании валютных займов, выданных до 01.01.2016 г., требование к недвижимому имуществу, выступающему обеспечением по займу, отсутствует.

27. Подлежит ли в рамках Раздела 2 Программы возмещению государственная пошлина, уплаченная при подаче искового заявления в суд по заемщикам, имеющим статус социально уязвимых слоев населения (далее – СУСН)?

Согласно внесенным постановлением Правления Национального Банка от 23.12.2019г. № 250, изменениям и дополнениям в Программу за счет средств АО «Казахстанский фонд устойчивости» подлежат возмещению банку, КИК, Организации расходы по государственной пошлине, уплаченной при подаче искового заявления в суд по заемщикам, имеющим статус СУСН в рамках Раздела 2 Программы.

По заявлению заемщика/созаемщика, не относящегося к СУСН, оплата суммы государственной пошлины, уплаченной банком, КИК, Организацией с поданного в суд искового заявления по займу заемщика осуществляется в рассрочку сроком не более 60 (шестидесяти) месяцев.

28. Когда истекает срок приема заявлений на рефинансирование валютного займа в рамках Раздела 2 Программы?

Рефинансирование ипотечного жилищного займа (ипотечного займа) заемщика, выданного в иностранной валюте, осуществляется до 31 декабря 2020 года.

В соответствии с подпунктом 6) пункта 17 Главы 8 Программы рефинансирование займа производится в случае подачи заемщиком/созаемщиком заявления на рефинансирование займа до 15 декабря 2020 года включительно.

29. Подлежит ли рефинансированию заем в случае, если на дату обращения заемщика по займу отсутствует задолженность по основному долгу, при этом имеется задолженность по вознаграждению, неустойке (пене, штрафам), комиссиям?

Согласно условиям Программы, рефинансированию подлежит остаток основного долга ипотечного жилищного займа (ипотечного займа) на дату рефинансирования.

В соответствии с требованиями Программы в целях облегчения долговой нагрузки заемщика по рефинансируемому займу банком, КИК, Организацией осуществляется прощение, в том числе задолженности по вознаграждению, комиссии, неустойке (пени, штрафу).

Таким образом, при отсутствии у заемщика задолженности по основному долгу, заем не рефинансируется. При этом в случае соответствия займа всем иным критериям Программы банку, КИК, Организации рекомендуется произвести прощение задолженности заемщика по данным суммам.

30. Коснулись ли внесенные 23 декабря 2019 года в Программу изменения и дополнения заемщиков, получивших займы в период с 2004 по 2009 годы?

Постановлением Правления Национального Банка от 23 декабря 2019 года № 250 в Программу внесены изменения и дополнения, в том числе направленные на увеличение охвата Программой заемщиков, получивших займы в период с 2004 по 2009 годы. Основные поправки связаны с:

1) увеличением подлежащего к рефинансированию остатка основного долга с 36,5 млн. тенге до 50,0 млн. тенге;

2) рефинансированием займов в тенге, находившихся на льготном периоде в 2014 г.;

3) рефинансированием займов заемщиков, в собственности которых по состоянию на 1 января 2015 г. имеется более одного земельного участка с сельскохозяйственным и иным назначением (за исключением участков с целевым назначением для ведения личного подсобного хозяйства, садоводства, индивидуального жилищного и дачного строительства). Жилище при этом должно быть единственным на заемщика и его супругу (супруга) по состоянию на 1 января 2015 года;

4) продлением рассрочки платежа по уплате госпошлины с 3-х до 5 лет для заемщиков, не относящихся к СУСН и т.д.

31. Какой категории заемщиков в рамках Программы может быть оказана дополнительная помощь?

На дополнительную поддержку могут рассчитывать ипотечные заемщики, испытывающие трудности с обслуживанием ипотечных займов, ранее рефинансированные в рамках Программы по категории СУСН.

Также поддержка направлена на граждан, чье единственное жилище перешло на баланс банков в счет исполнения обязательств по займам. С целью возврата в собственность заемщика жилья, числящегося на балансе банка, КИК, Организации, финансовым институтам предоставляется право осуществить финансирование заемщика либо передать ему жилище в аренду с возможностью последующего выкупа.

Решение о применении в отношении заемщика мер дополнительной помощи банк, КИК, Организация будет принимать с учетом своей внутренней политики.

32. Куда нужно обратиться заемщику с целью получения дополнительной помощи, и какие документы необходимо предоставить для этого?

Заемщикам нужно обратиться в свой банк-кредитор. Перечень документов, которые требуются для рассмотрения вопроса оказания мер реабилитации, каждый банк определяет самостоятельно.

33. Возможно ли продление срока кредитования тем заемщикам, которые на сегодняшний день рефинансированы в рамках Программы, в том числе находящихся на льготном периоде?

Согласно изменениям и дополнениям в Программу, внесенными постановлением Правления Национального Банка Республики Казахстан от 23.12.2019г. № 250, сроки вкладов в рамках Раздела 1 и 2 Программы продлены до 30 лет (составляют 360 месяцев), соответственно, Банк, КИК, Организация при наличии заявления заемщика в целях снижения ежемесячных платежей по займу может продлить сроки ранее рефинансированных займов до вышеуказанного срока.

34. В случае проведения повторного рефинансирования займов в рамках Раздела 1 и 2 Программы, возможно ли прощение госпошлины заемщикам, относящимся к СУСН?

Согласно изменениям и дополнениям в Программу, внесенными постановлением Правления Национального Банка Республики Казахстан от 23.12.2019г. № 250, в рамках раздела 1 и 2 Программы возможно повторное рефинансирование займов, по которым вынесены судебные акты (подпункт 12) пункта 8 и подпункт 8) пункта 17 Программы).

Требования к заемщику по сумме государственных пошлин, указанных во вступивших в законную силу судебных актах о взыскании в пользу Банка, КИК, Организации задолженности по рефинансируемому займу заемщиков, относящихся к СУСН, подлежат прощению и погашению КФУ в пределах начисленного вознаграждения по Вкладу/облигациям КИК, подлежащего к выплате КФУ (подпункт 5) пункта 4, подпункт 9) пункта 7), подпункт 4-1) пункта 13, подпункт 4-1) пункта 16 Программы) .

Учитывая вышеизложенное, в случае проведения повторного рефинансирования займов в рамках Раздела 1 и 2 Программы займов заемщиков, относящихся к СУСН, и по которым вынесены судебные акты, требования к заемщику по сумме государственных пошлин подлежат прощению и погашению КФУ в пределах начисленного вознаграждения по Вкладу/облигациям КИК.

35. Возможно ли применение только одного из предусмотренного Разделом 2-1 Программы механизма дополнительной помощи для заемщика, заем которого был ранее рефинансирован в рамках Раздела 1 и 2 Программы по категории СУСН?

Согласно пункту 17-7 Программы по займам заемщиков, рефинансированным в рамках Раздела 1 и 2 Программы по категории СУСН, Банком, КИК, Организацией по соглашению сторон после всестороннего анализа финансового и социального положения заемщиков в рамках процедур реструктуризации/рефинансирования займов предоставляются следующие улучшающие условия:

уменьшение задолженности заемщика по основному долгу;

установление графиков погашения с ежемесячным платежом от 20 000 (двадцати тысяч) тенге со ставкой вознаграждения не более 3 % (трех процентов) годовых, с сохранением у заемщика части дохода в размере не менее прожиточного минимума, установленного на соответствующий финансовый год Законом о республиканском бюджете.

В целях облегчения долговой нагрузки заемщика Банк, КИК, Организация прощает задолженность заемщика по вознаграждению, комиссии, неустойке (пени, штрафу) и вправе применить иные улучшающие условия, направленные на снижение долговой нагрузки заемщика.

Таким образом, Банк, КИК, Организация вправе применить одно либо оба из вышеуказанных улучшающих условий, при этом ежемесячный платеж по займу с учетом платежеспособности заемщика должен составлять от 20 000 тенге с сохранением у заемщика части дохода в размере не менее прожиточного минимума.

36. В отношении каких займов СУСН могут применяться дополнительные меры реабилитации в рамках Раздела 2-1 Программы?

Дополнительные меры реабилитации согласно пункту 17-7 Программы могут применяться в отношении займов заемщиков, рефинансированных в рамках Раздела 1 и 2 Программы по категории СУСН, в том числе если по ранее рефинансированному в рамках Программы по категории СУСН займу вынесен судебный акт.

37. После какого промежутка времени при рефинансировании займа заемщика по категории СУСН в рамках Раздела 1 или 2 Программы, возможно оказать дополнительную помощь по условиям Раздела 2-1 Программы?

Возможно ли одновременно осуществить рефинансирование займа (не рефинансированного ранее) по Разделу 1 или 2 Программы с уменьшением остатка основного долга согласно Разделу 2-1 Программы?

Оказание дополнительной помощи по условиям Раздела 2-1 Программы возможно после рефинансирования займа заемщика по категории СУСН в рамках Раздела 1 или 2 Программы. При этом данная помощь может быть оказана в любой срок только после рефинансирования займа до 1 июля 2021 года.

38. За чей счет будет производиться независимая оценка при рассмотрении вопроса оказания дополнительной помощи в рамках Раздела 2-1 Программы? Возможно ли оценку заказать у аккредитованных НОК?

Согласно пункту 11 статьи 34 Закона о банках в случае, если условиями о предоставлении займа предусмотрено требование на проведение оценки в целях определения рыночной стоимости имущества, являющегося обеспечением, банк, организация, осуществляющая отдельные виды банковских операций, не вправе ограничивать заемщика, залогодателя в выборе оценщика.

Учитывая вышеизложенное, Банк, КИК, организация вправе предоставить залогодателю перечень аккредитованных НОК для проведения оценки, при этом вопрос оплаты услуг оценщика должен быть определён во внутренних правилах.

39. Будет ли заем при переводе долга на третье лицо, являющегося СУСН, рассматриваться как заем, рефинансированный по категории СУСН, в случае, если первоначальный заемщик, заем которого был рефинансирован в рамках Раздела 1 или 2 Программы, не является СУСН, и наоборот?

Согласно условиям Программы, рефинансирование займа осуществляется на основании заявления заемщика (одного из созаемщиков).

При соответствии займа/заемщика условиям Программы, по заявлению заемщика/созаемщика/залогодателя/гаранта уполномоченный орган Банка, КИК, Организации вправе рефинансировать заем на третьих лиц при наличии соглашения о переводе долга, заключенного в соответствии с требованиями действующего законодательства.

Таким образом, если первоначальный заемщик не является СУСН, то при переводе долга на третье лицо - СУСН, заем не может классифицироваться как «рефинансированный по категории СУСН».

40. Сколько раз возможно производить в рамках Программы повторное рефинансирование займов, по которым вынесены судебные акты? Это касается только займов заёмщиков, относящихся к категории СУСН или всех ипотечных займов? В случае выхода рефинансированного займа на просрочку, может Банк, КИК, Организация сразу подать в суд для дальнейшего повторного рефинансирования?

Повторное рефинансирование допускается один раз. При этом ограничения по категории займа заемщика, Программой не установлены. Меры, применяемые в отношении неплатежеспособного заемщика, определены в статье 36 Закона о банках, согласно которому банк вправе обратиться с иском в суд о взыскании суммы долга по договору банковского займа при неудовлетворении заемщиком требований, вытекающих из уведомлений, указанных в пункте 1 статьи 36 и пункте 7 статьи 34-1 Закона о банках.

41. За счет каких денег будет осуществляться рефинансирование займов в рамках Раздела 1 Программы, с остатком основного долга, которого по состоянию на 1 января 2015 года составляет в национальной валюте - не более 50 000 000,00 (пятидесяти миллионов) тенге, находившийся на льготном периоде с 1 января по 31 декабря 2014 года?

Рефинансирование займов с остатком основного долга более 36 470 000,00 (тридцать шесть миллионов четыреста семьдесят тысяч) тенге, но не более 50 000 000,00 (пятидесяти миллионов) тенге, должно производиться за счет денег, поступающих от погашения рефинансированных займов в Период освоения.

42. В какой срок КИК по Разделу 2 Программы предоставляет КФУ Акт сверки о рефинансированных в пределах Сумм компенсации ипотечных жилищных займах (ипотечных займах)?

КИК после подписания Рамочного соглашения, в срок до 31 декабря 2020 года осуществляет рефинансирование ипотечного жилищного займа (ипотечного займа) заемщика, выданного в иностранной валюте, в том числе права требования по которому переданы из ликвидируемого банка, на условиях, предусмотренных Главой 8 Программы.

КИК не позднее 15 января 2021 года предоставляет в КФУ Акт сверки о рефинансированных в пределах Сумм компенсации ипотечных жилищных займах (ипотечных займах), в том числе права требования по которым переданы из ликвидируемого банка, по форме определенной Рамочным соглашением.

43. Возвращается ли вклад КФУ в размере Суммы возмещения в рамках Раздела 2-1 Программы при расторжении/прекращении договора аренды, заключенного с арендатором?

В случае расторжения/прекращения договора аренды, заключенного с арендатором, Банк, КИК должен возвратить вклад КФУ в размере Суммы возмещения по договору аренды на дату подписания договора аренды, с отражением данного факта в Акте сверки в текущем отчетном периоде, в котором был расторгнут договор аренды.

44. В отчет о суммах государственных пошлин за IV квартал 2019 года могут ли быть включены суммы государственных пошлин по всем займам за период освоения в рамках Раздела 2 Программы?

Отчет о суммах государственных пошлин, указанных во вступивших в законную силу судебных актах о взыскании в пользу Банка, Организации задолженности по рефинансируемому займу заемщиков, относящихся к категории СУСН предоставляется в течение первых 10 (десяти) рабочих дней февраля 2020 года (за IV квартал 2019 года).

В данный отчет могут быть включены все не погашенные заемщиком/созаемщиком/залогодателем суммы государственных пошлин по займам, рефинансированным за период освоения в рамках Раздела 2 Программы.

При этом, заемщикам, погашающим задолженность по суммам государственных пошлин в рассрочку, КФУ погашает только не погашенный остаток задолженности за счет вознаграждения по вкладу суммы компенсации.

45. В случае нецелевого использования Суммы возмещения в рамках Раздела 2-1 Программы необходимо ли возвращать вклад досрочно по требованию КФУ?

В случае нецелевого использования Суммы возмещения КФУ может досрочно истребовать сумму возмещения, использованную не по целевому назначению без потери вознаграждения, начисленного за фактический срок пользования Суммой возмещения. При этом Банку необходимо предоставить письменные разъяснения причин использования не по целевому назначению Суммы возмещения (при необходимости с приложением копий подтверждающих документов).

(постановление Правления Национального Банка Республики Казахстан от 24.04.2015г. №69)

46. При переводе долга на третье лицо по рефинансируемому займу в рамках Программы, будут ли условия Программы распространяться на третье лицо, в том числе если такое лицо не относится к категории социально уязвимых слоев населения (далее – СУСН)?

Согласно подпункту 8) пункта 7 Раздела 1 и подпункту 19) пункта 17 Раздела 2 Программы, рефинансирование займа осуществляется на основании заявления заемщика (одного из созаемщиков).

При соответствии займа/заемщика условиям Программы, по заявлению заемщика/созаемщика/залогодателя/гаранта уполномоченный орган банка вправе рефинансировать заем на третьих лиц при наличии соглашения о переводе долга, заключенного в соответствии с требованиями действующего законодательства.

В соответствии с положениями Гражданского Кодекса перевод должником своего долга на другое лицо допускается лишь с согласия кредитора. Соглашение о переводе долга заключается между заемщиком и третьим лицом в письменной форме, на которого переводится долг заемщика.

При этом, если заемщик относится к категории СУСН и его заем соответствует условиям Программы, то при переводе долга все предусмотренные Программой условия рефинансирования, в том числе для СУСН сохраняются в отношении третьего лица, на которое переведен долг.

47. Можно ли увеличить срок рассрочки оплаты государственной пошлины до 60 месяцев по ранее рефинансированным займам в рамках Программы, по заемщикам, не относящимся к СУСН по Разделу 1 и 2 Программы, при установленной рассрочке 36 месяцев?

Постановлением Правления Национального Банка от 23.12.2019 г.

№ 250 срок оплаты в рассрочку суммы государственной пошлины, уплаченной банком с поданного в суд искового заявления по займу заемщика, в том числе государственной пошлины, ранее капитализированной к основному долгу ипотечного жилищного займа (ипотечного займа), продлен с 36 до 60 месяцев.

В этой связи по заявлению заемщика/созаемщика срок действующей рассрочки по оплате суммы государственной пошлины может быть увеличен банком до 60 месяцев.

48. Возможно ли наследнику по ипотечному займу, заемщик по которому был рефинансирован по Разделу 1 и/или 2 Программы по категории СУСН, обратиться в банк для оказания ему дополнительной помощи на условиях Раздела 2-1 Программы?

Статьей 1040 Гражданского Кодекса Республики Казахстан (далее - ГК РК) предусмотрено то, что в состав наследства входит принадлежащее наследодателю имущество, а также права и обязанности, существование которых не прекращается с его смертью.

Наследники, принявшие наследство, согласно требованиям статьи 1081 ГК РК отвечают по обязательствам наследодателя как солидарные должники в пределах стоимости имущества, перешедшего каждому наследнику.

Согласно пункту 17-7 Программы, по займам заемщиков, рефинансированным в рамках Раздела 1 и 2 Программы по СУСН, а также ранее рефинансированным в рамках Программы, по которым вынесены судебные акты, Банком, КИК, Организацией до 1 июля 2021 года по соглашению сторон после всестороннего анализа финансового и социального положения заемщиков в рамках процедур реструктуризации/рефинансирования займов предоставляются улучшающие условия (уменьшение задолженности заемщика по основному долгу; - установление графиков погашения с ежемесячным платежом от 20 000 (двадцати тысяч) тенге со ставкой вознаграждения не более 3 % (трех процентов) годовых, с сохранением у заемщика части дохода в размере не менее прожиточного минимума, установленного на соответствующий финансовый год Законом о республиканском бюджете).

Таким образом, при принятии наследником обязательств по займу, который соответствует вышеуказанным условиям Программы, наследнику после анализа его финансового и социального положения могут быть предоставлены улучшающие условия по займу.

49. В случае если жилье заемщика принято на баланс банка в счет исполнения обязательств по ипотечному займу, какая помощь может быть оказана заемщику в рамках Программы по возврату жилья в собственность?

Согласно пункту 17-8 Раздела 2-1 Программы банк в целях передачи в собственность заемщику/залогодателю/арендатору жилища, числящегося на балансе, по соглашению сторон осуществляет:

- финансирование заемщика/залогодателя;

- предоставление арендатору жилища в аренду с последующим выкупом.

Передача жилья в собственность осуществляется при следующих условиях:

- отсутствия в собственности у заемщика/залогодателя жилья по состоянию на 1 января 2020 года;

- сумма текущей рыночной либо балансовой стоимости жилища (наименьшее из них) и остатка основного долга по займу в совокупности составляет не более 50 млн. тенге.

Финансирование заемщика осуществляется по ставке 3%, срок аренды не более 20 лет (с арендным платежом не менее 20 тыс. и сохранением дохода в размере не менее прожиточного минимума).

При сроке аренды свыше 5 лет размер ежемесячного арендного платежа устанавливается по соглашению сторон.

50. Что делать если банк отказал в рефинансировании займа по Программе?

В случае отказа в рефинансировании, заемщику следует обратиться в Комиссию по рассмотрению жалоб заемщиков на отказы в рефинансировании ипотечного займа.

По разделу 1 Программы (рефинансирование займов 2004-2009 гг.) и по Разделу 2 Программы (рефинансирование валютных ипотечных займов в иностранной валюте, выданных до 1 января 2016 года) решение Комиссии является обязательным для исполнения банками.

По разделу 2-1 Программы (оказание банком дополнительных мер помощи заемщиками по категории СУСН, займы которых рефинансированы по Программе) решение Комиссии носит рекомендательный характер для банка, поскольку помощь оказывается банком по соглашению сторон с учетом кредитной политики банка и финансового и социального положения заемщика.

Информация о месте нахождении (адресе) Комиссий и контактных телефонах размещена на официальном сайте Агентства по регулированию и развитию финансового рынка finreg.kz.

51. Возможно ли повторное рефинансирование займа при наличии исполнительной надписи по Разделу 2 Программы?

Исходя из статьи 55 Закона Республики Казахстан «Об исполнительном производстве и статусе судебных исполнителей» (далее - Закон об исполнительном производстве), обращение взыскания на денежные суммы должника, в том числе находящиеся в банках и организациях, осуществляющих отдельные виды банковских операций, производится на основании исполнительных документов.

Согласно подпункту 11-1) статьи 9 Закона об исполнительном производстве, исполнительная надпись относится к исполнительным документам наряду с исполнительными листами, выдаваемых на основании судебных актов.

Учитывая вышеизложенное, а также подпункт 10) пункта 17 Раздела 2 Программы, рефинансированию в рамках Раздела 2 Программы подлежат займы, ранее рефинансированные в рамках Программы, по которым имеется исполнительная надпись, обеспеченные залогом в виде недвижимого имущества, доли в незавершенном строительством жилом здании (квартира), приобретенные заемщиком (залогодателем) по договору о долевом участии в строительстве.

При внесении изменений в Программу редакция подпункта 10) пункта 17 Раздела 2 Программы будет уточнена в указанной части аналогично Разделу 1 Программы.

52. По какому курсу рассчитывается Сумма компенсации по Разделу 1 Программы при рефинансировании займа, по которому имеется судебный акт в иностранной валюте?

Согласно подпункту 5) пункта 4 Программы КФУ в пределах подлежащей к получению от банка суммы вознаграждения по вкладу погашает требования банка, организации по суммам курсовой разницы, образовавшейся при рефинансировании:

- проблемных займов в иностранной валюте (с наличием просроченной задолженности сроком свыше 90 дней по состоянию на 1 января 2015 года);

- займов в иностранной валюте, по которым судебные акты о взыскании задолженности в национальной валюте (тенге) по курсу на 18 августа 2015 года либо в иностранной валюте вступили в законную силу после 18 августа 2015 года;

- займов в иностранной валюте, по которым вынесены судебные акты в национальной валюте (тенге) по курсу после 18 августа 2015 года, соответствующих условиям Главы 4 Раздела 1 Программы, между официальным курсом Национального Банка по состоянию на 18 августа 2015 года и на дату рефинансирования или на дату вынесения судебного акта в национальной валюте (тенге).

Погашение требований, предусмотренных абзацем первым настоящего подпункта, осуществляется в пределах начисленного вознаграждения по вкладу, подлежащего к выплате ФПК/КФУ по состоянию на конец квартала.

В случае, если суммы государственной пошлины, курсовой разницы, подлежащие погашению, превысят сумму вознаграждения по вкладу, подлежащего выплате ФПК/КФУ за отчетный квартал, сумма превышения погашается за счет вознаграждения по вкладу, подлежащего выплате ФПК/КФУ в последующих периодах.

При этом расчет суммы компенсации в размере курсовой разницы, которая подлежит возмещению за счет вознаграждения по вкладу рассчитывается с применением формул, предусмотренных подпунктом 17) пункта 17 Раздела 2 Программы.

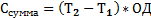

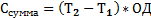

Так, сумма компенсации при рефинансировании займа, по которому вынесен судебный акт, рассчитывается по следующей формуле:

Так, сумма компенсации при рефинансировании займа, по которому вынесен судебный акт, рассчитывается по следующей формуле:

где:

- Сумма компенсации;

- Сумма компенсации;

- остаток основного долга (срочного и просроченного) по займу в иностранной валюте на дату проведенного ранее рефинансирования, либо остаток основного долга (срочного и просроченного) по займу, согласно судебному акту;

- Т1 - официальный курс национальной валюты (тенге) к иностранной валюте займа на 18 августа 2015 года;

- Т2 - официальный курс национальной валюты (тенге) к иностранной валюте займа, на дату проведенного ранее рефинансирования или официальный курс национальной валюты (тенге) к иностранной валюте займа на дату вынесения судебного акта.

По займу в иностранной валюте, по которому судебный акт вынесен в иностранной валюте, применяется официальный курс национальной валюты (тенге) к иностранной валюте займа на дату рефинансирования займа.

В случае если на момент рефинансирования займа сумма курсовой разницы превышает остаток основного долга, то сумма курсовой разницы приравнивается к сумме остатка основного долга.

Таким образом, при расчете Суммы компенсации при рефинансировании займа, по которому судебный акт вынесен в иностранной валюте, следует применять курс национальной валюты (тенге) к иностранной валюте займа на дату рефинансирования займа.

53. По каким формулам рассчитываются суммы компенсации при рефинансировании способом конвертации и определения суммы к рефинансированию способом конвертации?

Сумма компенсации при рефинансировании, в том числе конвертации ипотечных жилищных займов (ипотечных займов) заемщика, выданных в иностранной валюте, рассчитывается по формулам, согласно подпункту 17) пункта 17 Раздела 2 Программы.

При этом определение рефинансируемой суммы по займу, выданному в иностранной валюте, осуществляется по официальному курсу Национального Банка по состоянию на 18 августа 2015 года.

По займу, по которому имеется судебный акт, вступивший в законную силу до 18 августа 2015 года, определение рефинансируемой суммы осуществляется по сумме основного долга:

в тенге - согласно судебному акту;

в иностранной валюте - в эквиваленте в тенге по официальному курсу Национального Банка на дату вынесения судебного акта.

По займу в иностранной валюте, по которому судебный акт вынесен после 18 августа 2015 года в тенге либо в иностранной валюте, определение рефинансируемой суммы осуществляется по сумме основного долга в тенге по официальному курсу Национального Банка на 18 августа 2015 года.

54. Какие налоговые льготы положены в рамках Программы?

Согласно подпункту 10) пункта 5 статьи 232 Налогового Кодекса, не признаются доходом от снижения размеров провизий (резервов), созданных налогоплательщиком, имеющим право на вычет суммы расходов по созданию провизий (резервов) в соответствии с пунктами 1, 2, 3, 6 и 7 статьи 250 настоящего Кодекса, суммы провизий (резервов), отнесенные на вычеты в отчетном и (или) предыдущих налоговых периодах, при уменьшении размера требований к должнику в случае уменьшения размера требования к должнику по ипотечному жилищному займу (ипотечному займу), который подлежит рефинансированию в рамках программы рефинансирования ипотечных жилищных займов (ипотечных займов), утвержденной Национальным Банком Республики Казахстан, в связи с прощением налогоплательщиком, имеющим право на вычет суммы расходов по созданию провизий (резервов) в соответствии с пунктом 3 статьи 250 настоящего Кодекса, безнадежной задолженности по кредиту (займу) и вознаграждения по нему в пределах максимального размера соотношения общей суммы прощенных за налоговый период безнадежной задолженности по кредитам (займам) и вознаграждения по ним к сумме основного долга по кредитам (займам) и вознаграждениям по ним на начало налогового периода. При этом максимальный размер такого соотношения равен коэффициенту 0,1.

Таким образом, уменьшение размера требования к должнику по ипотечному жилищному займу (ипотечному займу) при проведении банком рефинансирования займа способом конвертации в рамках Раздела 2-1 Программы не будет признаваться доходом от снижения размеров провизий (резервов), согласно вышеуказанным положениям Налогового Кодекса.

55. Можно ли получить компенсацию за счет вклада по Разделу 1/Суммы компенсации по Разделу 2 при прощении остатка задолженности, не обеспеченного залогом: по сумме основного долга; по сумме курсовой разницы; по сумме государственной пошлины по клиентам СУСН?

По возмещению расходов при прощении бланкового остатка

Согласно подпункту 6) пункта 8 Раздела 1 Программы, банк, КИК, организация вправе рассмотреть вопрос о прощении остатка задолженности по ипотечному жилищному займу (ипотечному займу), полученному заемщиком в период с 1 января 2004 года по 31 декабря 2009 года, обеспечением по которому выступало недвижимое имущество, реализованное в рамках взыскания задолженности по займу, при отсутствии у заемщика иного недвижимого имущества;

Также согласно подпункту 14) пункта 17 Раздела 2 Программы банк, КИК, организация вправе простить остаток задолженности по займу, полученному в иностранной валюте до 1 января 2016 года (в том числе рефинансированного в тенге, либо взысканного по решению суда в тенге после 18 августа 2015 года), обеспечением по которому выступало недвижимое имущество, реализованное в рамках взыскания задолженности по займу, при отсутствии у заемщика иного недвижимого имущества.

Банк, КИК, организация вправе рефинансировать способом конвертации остаток задолженности по займу, полученному в иностранной валюте до 1 января 2016 года, обеспечением по которому выступало недвижимое имущество, реализованное ранее в рамках взыскания задолженности по займу.

Таким образом, рефинансирование бланкового остатка при отсутствии у заемщика иного недвижимого имущества в качестве залога, в том числе способом конвертации либо его прощение является правом, а не обязанностью банка. При этом возмещение КФУ расходов банка в сумме прощенного бланкового остатка, а также курсовой разницы, возникшей при его конвертации, Программой не предусмотрено.

По возмещению расходов по суммам государственных пошлин

Согласно подпункту 5) пункта 4 Раздела 1 Программы, а также подпункту 4-1) пункта 13 Раздела 2 Программы КФУ в пределах подлежащей к получению от банка суммы вознаграждения по вкладу погашает требования банка, организации по суммам государственных пошлин, в том числе присужденных с созаемщика/гаранта/залогодателя, указанных во вступивших в законную силу судебных актах о взыскании в пользу банка, организации задолженности по рефинансируемому займу заемщиков, относящихся к СУСН, а также уплаченных банком, организацией при взыскании задолженности по рефинансируемому займу заемщиков, относящихся к СУСН, путем совершения исполнительной надписи или вынесения соответствующего постановления нотариуса.

Также согласно подпункту 4-1) пункта 13 Раздела 2 Программы, КФУ в пределах подлежащей к получению от банка суммы вознаграждения по вкладу погашает требования банка сумм государственных пошлин, в том числе присужденных с созаемщика/гаранта/залогодателя, указанных во вступивших в законную силу судебных актах о взыскании в пользу банка задолженности по рефинансируемому займу заемщиков, относящихся к СУСН, а также уплаченных банком при взыскании задолженности по рефинансируемому займу заемщиков, относящихся к СУСН, путем совершения исполнительной надписи или вынесения соответствующего постановления нотариуса.

При этом в соответствии с подпунктом 14) пункта 17 Раздела 2 Программы в целях облегчения долговой нагрузки заемщика по рефинансируемому, в том числе способом конвертации займу, банком осуществляется прощение требований к заемщику по сумме государственных пошлин, указанных во вступивших в законную силу судебных актах, а также уплаченных банком при взыскании задолженности по рефинансируемому займу заемщиков, относящихся к СУСН, путем совершения исполнительной надписи или вынесения соответствующего постановления нотариуса.

Таким образом, прощенные банком требования к заемщикам, относящимся к СУСН, в сумме государственных пошлин, подлежат возмещению КФУ.

56. Подскажите по курсу валют для определения в рамках Раздела 2-1 Программы остатка основного долга к возмещению: по курсу «на дату вынесения судебного акта» или по курсу «определенному судебным актом».

Согласно пункту 17-12 Раздела 2-1 Программы, для определения суммы возмещения в рамках оказания дополнительной помощи по Разделу 2-1 Программы, определение остатка основного долга по займу определяется по официальному курсу Национального Банка к иностранной валюте займа на 18 августа 2015 года.

По займу в иностранной валюте, по которому судебный акт вынесен в национальной валюте до 18 августа 2015 года, остаток основного долга определяется по официальному курсу Национального Банка к иностранной валюте займа на дату вынесения судебного акта.

При этом в случае если в судебном акте указан курс национальной валюты к иностранной валюте, то сумму основного долга следует определять по курсу, указанному в судебном акте.

57. Как возмещаются суммы государственных пошлин в рамках Раздела 2-1 Программы по всем категориям заемщиков?

Согласно пункту 17-3 Раздела 2-1 Программы, КФУ в пределах подлежащей к получению от банка суммы вознаграждения по вкладу погашает требования банка, организации сумм государственных пошлин, в том числе присужденных с созаемщика/гаранта/залогодателя, указанных во вступивших в законную силу судебных актах, а также уплаченных при взыскании задолженности по займу заемщика путем совершения исполнительной надписи или вынесения соответствующего постановления нотариуса.

Таким образом, по Разделу 2-1 Программы предусмотрено погашение требований банка по всем категориям заемщиков как СУСН (займы которых были рефинансированы по Разделу 1 и 2 Программы), так и не СУСН (по заемщикам, чье жилье находится на балансе банка).

58. Предоставьте информацию относительно финансирования залогодателя в рамках Раздела 2-1 Программы по займу юридического лица.

В соответствии с пунктом 17-8 Раздела 2-1 Программы банк в целях передачи в собственность заемщику/залогодателю жилища, числящегося на балансе, по соглашению сторон осуществляет финансирование заемщика/залогодателя.

Согласно пункту 17-9, банк в целях облегчения долговой нагрузки заемщика, осуществляет прощение задолженности заемщика по основному долгу, вознаграждению, комиссии, неустойке (пени, штрафу), требований к заемщику по сумме государственных пошлин.

При этом, исходя из подпункта 8) пункта 1 Программы заемщик - физическое лицо/индивидуальный предприниматель, получивший ипотечный жилищный заем (ипотечный заем) в банке, КИК, Организации.

Таким образом, Программой не предусмотрено финансирование залогодателей по займам юридических лиц.

Вместе с тем, в случае обращения физическим лицом - залогодателем в Комиссию по рассмотрению жалоб заемщиков на отказы в рефинансировании ипотечного жилищного займа и принятие ей положительной рекомендации с учетом финансового и социального положения залогодателя, банк вправе исполнить рекомендацию Комиссии с возмещением средств КФУ согласно условиям Раздела 2-1 Программы.

59. Будет ли являться нарушением Программы рефинансирования ипотечных жилищных займов/ипотечных займов, если банк откажет в оказании дополнительной помощи по разделу 2-1 Программы по причине того, что внутренняя кредитная политика банка не предусматривает условия Программы?

Согласно пункту 17-13 Раздела 2-1 Программы, механизм оказания дополнительной помощи предоставляет банку, КИК, организации право его применения на основе анализа финансового и социального положения заемщика/арендатора. Банк, КИК, организация принимают решение о применении в отношении заемщика/арендатора мер дополнительной помощи с учетом внутренней политики.

В соответствии с пунктом 17-7 Программы при проведении анализа финансового положения и определении платежеспособности заемщика, банк, КИК, Организация не учитывает доходы третьих лиц, в том числе созаемщика, гаранта, залогодателя по договору займа/договору залога.

При определении платежеспособности заемщика в качестве дохода не признаются пособия и социальные выплаты, выплачиваемые из государственного бюджета и (или) Государственного фонда социального страхования, а также алименты.

Таким образом, учитывая указанные условия пункта 17-7 Раздела 2-1 Программы, внутренняя политика банка, определяемая соответствующими внутренними документами банка, должна соответствовать условиям Программы.

Принятие решений без соблюдения условий Программы, в том числе рассматриваемых, будет являться нарушением Программы.

- Задать вопрос -

- Сумма компенсации;

- Сумма компенсации;