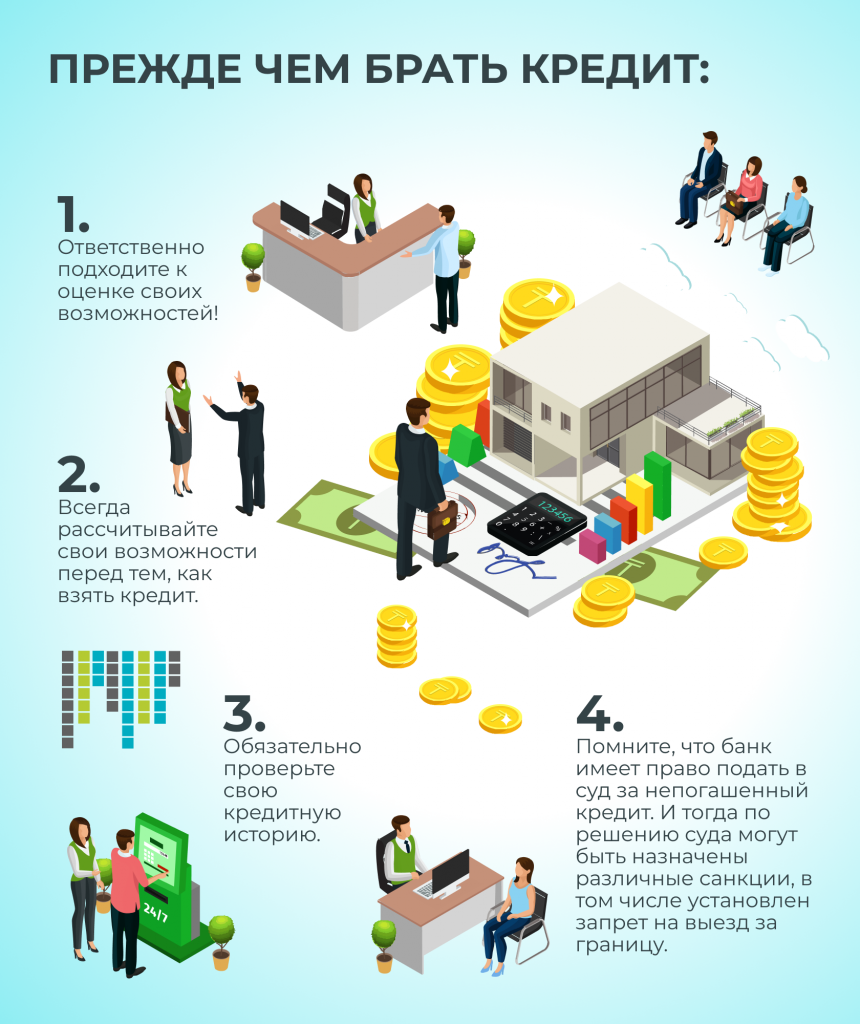

Просрочка по займу: как не наступить на кредитные «грабли»

Что делать, если по разным обстоятельствам сорван график платежей по кредиту? Fingramota.kz даст несколько полезных рекомендаций.

Что категорически нельзя делать?

Не стоит «играть в прятки» с кредитором. Если очередной платеж просрочен, и платежные горизонты отодвигаются по самым разным причинам, то не стоит впадать в панику и пытаться скрыться от банка, а также игнорировать сам факт просрочки. Поскольку в этом случае включается таймер долга: банк начнет начислять пени, штрафы и запускает судебный процесс против должника. Попытка скрыться от банка, в прямом смысле, обойдется дороже.

Что надо сделать в первую очередь?

Написать заявление в банк. В соответствии с Законом РК «О банках и банковской деятельности в Республике Казахстан» заемщик – физическое лицо в течение 30 дней с даты наступления просрочки вправе представить в банк письменное заявление. В заявлении он может внести предложение об изменении в условия договора, а также предоставить информацию, содержащую сведения о причинах возникновения просрочки, о доходах и других обстоятельствах, которые обуславливают его просьбу.

Предложения могут быть связаны с:

-

уменьшением ставки вознаграждения;

-

изменением валюты займа;

-

отсрочкой платежа по основному долгу, вознаграждению;

-

изменением метода погашения задолженности или очередности погашения задолженности;

-

изменением срока действия договора;

-

прощением просроченного основного долга, вознаграждения, отменой неустойки.

Какими будут ответные действия банка?

В течение 15 дней после получения заявления банк рассмотрит предложения и в письменной форме сообщает о:

-

согласии с предложениями;

-

своих предложениях по изменению условий;

-

отказе в изменении условий и причинах такого отказа.

Что даст обращение в банк?

Не секрет, что положительный выход из ситуации не только в интересах заемщика, но и в интересах банка. Поэтому чем раньше будут приняты меры по урегулированию, тем скорее будет найден вариант, устраивающий обе стороны. Своевременное обращение в банк не только позволит сохранить положительную кредитную историю заемщика, но и в случае дальнейшего оспаривания действий банка в суде, эти действия должника могут быть засчитаны в его пользу.

Каждый такой случай банк рассматривает в индивидуальном порядке. Заемщика могут попросить подготовить дополнительные документы, характеризующие его финансовую ситуацию и платежеспособность. Это: трудовой договор, документы, подтверждающие статус безработного, и другие. Таким образом, будет проще принять решение по конкретному случаю.

Банк проинформирует заемщика о возможных вариантах реструктуризации кредита и после согласования всех моментов подготовит поправки к кредитному договору, которые вступят в силу с момента их подписания.

Если заемщик не пойдет на контакт с банком, то при наличии просрочки исполнения обязательств по договору (не позднее тридцати календарных дней с даты наступления просрочки) банк уведомит должника о необходимости внести платежи для погашения кредита. В уведомлении будут указаны: размер просроченной задолженности и напоминание о последствиях невыполнения обязательств по договору займа.

Если после предупреждения банка должник продолжить игнорировать ежемесячные платежи по займу, то банк вправе привлечь коллекторское агентство.

Деятельность коллекторского агентства направлена на досудебное взыскание и урегулирование задолженности по займам физических лиц. Поэтому, если заем передан в коллекторское агентство, то по вопросам погашения займа либо изменений его условий должник вправе обратиться непосредственно к нему, а также в банк.

Чем грозит неуплата кредита?

Во-первых, информацию о невыполнении обязательств банк-кредитор будет обязан направить в кредитные бюро. И данная информация будет отражена в вашей кредитной истории.

Во-вторых, если кредит был залоговым, то через суд или в досудебном порядке залоговое имущество должника может быть реализовано.

Также банк – кредитор может выставить платежное требование (в случае, если эта мера оговорена в договоре), и без дополнительного согласия должника определенная сумма будет списана с банковского счета должника. К примеру, это может быть зарплата. Но при этом сумма денег, сохраняемая на текущем счете физлица, должна быть не менее размера прожиточного минимума, установленного законодательно.

Если должник – получатель пособий и социальных выплат, выплачиваемых из госбюджета и (или) Государственного фонда социального страхования, или алиментов, то чтобы обезопасить себя от выставления платежного требования и взыскания в бесспорном порядке денег с банковских счетов, необходимо открывать специальный счет для их зачисления. На счет, предназначенный для зачисления пособий, социальных выплат и алиментов, законодательно запрещено обращать взыскание в бесспорном порядке.

В-третьих, должник не сможет покинуть страну. Он может попасть в список граждан, которым ограничен выезд за рубеж по постановлению судебного исполнителя. Это постановление о временном ограничении на выезд должника из Казахстана подлежит санкционированию судом.

После санкционирования судом должник получает копию постановления. Ее также получит пограничная служба, которая не выпустит должника за границу, пока в базе не будет подтверждено погашение им долга.

Поэтому лучше всегда погашать долги, штрафы, пошлины, алименты и плату за коммунальные услуги вовремя, чтобы не доводить дело до суда. Неисполнение обязательств по кредиту может серьезно подвести созаемщика, поручителя и гаранта, поскольку они так же, как и заемщик, несут ответственность перед банком.

Топ недели

Агентство провело III кейс-чемпионат «Финатлон» по финансовой грамотности среди студентов колледжей...

Новые схемы «пирамидостроителей»: реальные кейсы

Имеют ли право частные судебные исполнители блокировать «неприкосновенный» банковский счет?

Что такое налоговые вычеты и как их применить в 2025 году

Банкротство граждан в Казахстане: как это работает и какие новшества введены

Шесть фактов о счете, который является «неприкосновенным»